文:上海君倫律師事務所

隨著全球經濟結構調整,企業出海已成為適應時代發展的必選項。 當前,中國對外開放水准進入了新階段,中國企業出海的速度越來越快,出海的門檻顯著降低。 在“走出去”浪潮中,如何更好地設計股權架構,如何利用好機遇乘勢而上,同時規避風險,是眾多中國企業關心的問題。

在企業出海的過程中,一個理想的企業集團全球投資架構,不僅需要符合商業運作的需求,能够大量吸引融資,同時還需要確保境內外業務的順暢運行和持續發展,一個適合的股權架構對於企業“出海”的成功與否具有重要的影響。 本文從融資角度對常見的股權結構進行分析與梳理,以供參考。

一、集團自有資金融資

(一)“借出去”

第一種架構“借出去”涉及國家外匯管理局《資本項目外匯業務指引(2024年版)》(匯發〔2024〕12號)規定的境外放款,具體來說是指依法注册成立1年以上的境內非金融企業在核定的額度內,以合同約定的金額、利率和期限,向與其具有股權關聯關係的境外企業提供直接放款的資金融通管道,經企業集團財務公司以委託貸款的管道通過結算銀行將人民幣資金借貸給境外企業的行為。

其中,境內母公司的企業境外放款餘額應符合《資本項目外匯業務指引(2024年版)》(匯發〔2024〕12號)中的上限規定:

“……放款人本外幣境外放款餘額不得超過企業境外放款餘額上限。

1

企業境外放款餘額上限=最近一期經審計的所有者權益*宏觀審慎調節係數

2

企業境外放款餘額=∑本外幣境外放款餘額+∑外幣境外放款餘額*幣種轉換因數

其中,宏觀審慎調節係數為0.5,幣種轉換因數為0.5(另有規定的從其規定;如宏觀審慎調節係數、幣種轉換因數調整,則以最新法規為准)。”

《國家外匯管理局關於境內企業境外放款外匯管理有關問題的通知》第四條對境外放款額度有效使用期也做出了規定:“境外放款實行餘額管理,境內企業在外匯局核准的境外放款額度內,可一次或者分次向境外匯出資金。境外放款額度有效使用期為自獲得外匯局核准境外放款額度之日起2年。期限屆滿後如需繼續使用,應在期限屆滿前1個月內,由放款人向所在地外匯局提出展期申請。”

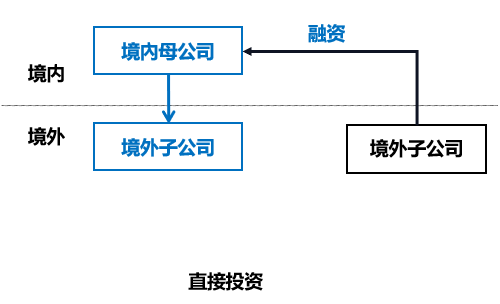

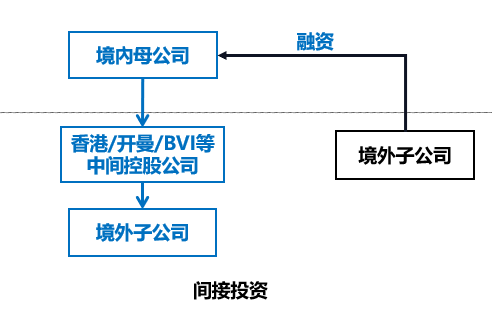

(二)“借進來”

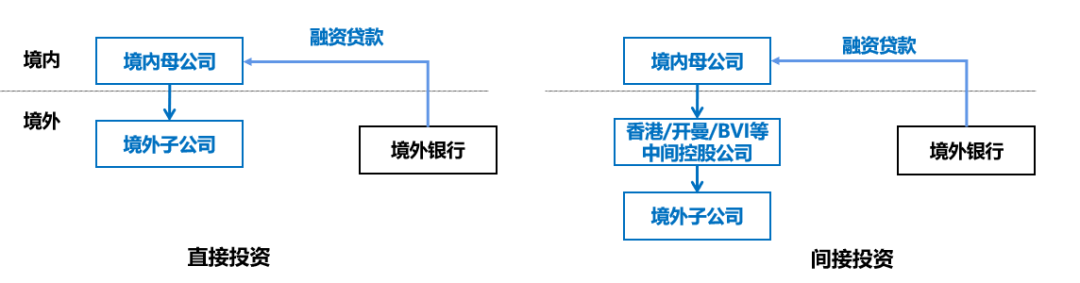

第二種架構“借進來”中,境內母公司從境外子公司跨境融資至境內,再通過直接投資或間接投資的形式投資至境外,由於其實用性不高,實務中不常見。

二、金融機構融資

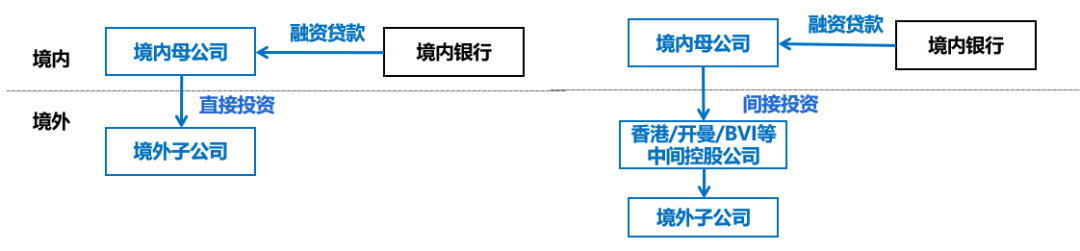

(一)境內金融機構融資境外使用

此架構的常見情形是境內母公司向境內銀行融資貸款,再進行境外投資。 《流動資金貸款管理暫辦法》第九條規定:“貸款人應與借款人約定明確、合法的貸款用途。流動資金貸款不得用於借款人股東分紅,以及金融資產、固定資產、股權等投資;不得用於國家禁止生產、經營的領域和用途。”囙此,此架構下,境內銀行的融資貸款不得直接用於投資境外子公司,而是需要通過資金置換,用以規避上述貸款用途的限制規定。

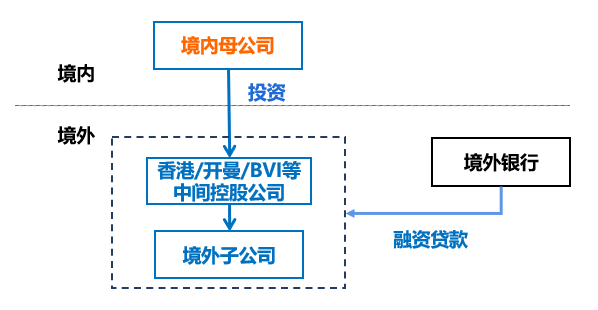

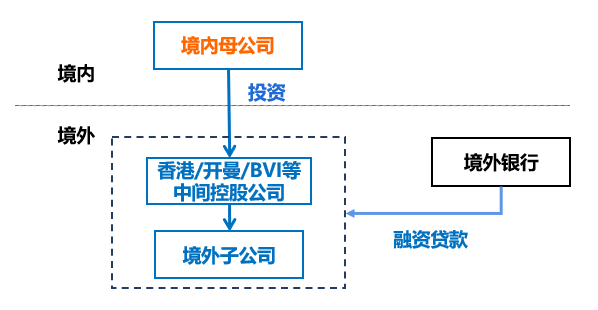

(二)境外金融機構跨境融資

此架構中,境內母公司一般從境外銀行跨境貸款,再通過直接投資或間接投資的管道投資至境外子公司,與上述“借進來”的架構同樣實用性不高,實務中不常見。

需要提醒注意的是,“借進來”與境外銀行跨境貸款都會涉及外債額度及外匯資金管理的問題。 針對外債額度,此處涉及中資企業借入外債,應選擇“全口徑”的外債額度計算模式,亦即綜合跨境融資杠杆率、宏觀審慎調節參數,以及期限、類別、匯率風險等因數等來總額確定外債額度。 針對外匯資金用途,根據《國家外匯管理局關於改革和規範資本專案結匯管理政策的通知》等規定,人民幣外債以及外幣外債結匯資金的使用採取“負面清單”式的管理。 在負面清單以外,外債資金可以靈活結匯使用,包括經營範圍內的用途、向關聯企業發放貸款、購買保本理財產品、購買自用房地產、股權投資等。

境內金融機構融資境外使用及境外金融機構跨境融資兩種架構都是境內母公司通過金融機構融資後再對外投資的,本質上後續仍屬於ODI監管框架內,在公司後續投資過程中要符合ODI核准與備案的規定。

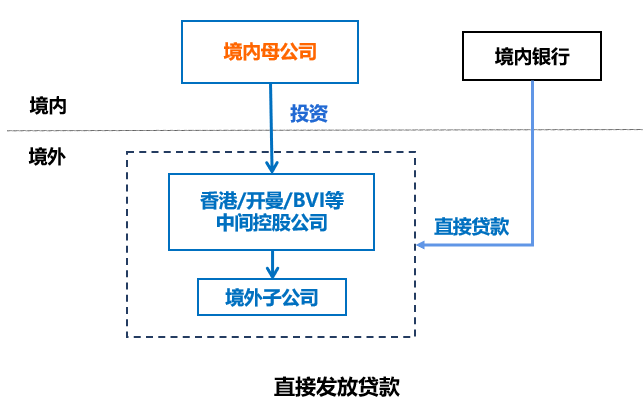

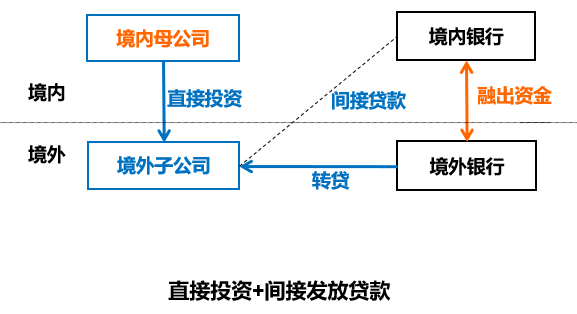

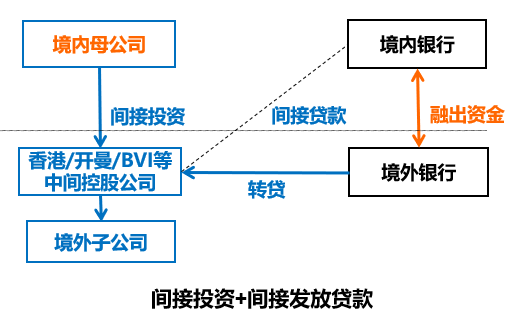

(三)境內金融機構跨境融資

1

直接向境外企業發放貸款

2

間接向境外企業發放貸款

上述架構都屬於《中國人民銀行國家外匯管理局關於銀行業金融機構境外貸款業務有關事宜的通知》(以下簡稱“《通知》”)第一條規定:“本通知所稱境外貸款業務是指具備國際結算業務能力的境內銀行在經準予的經營範圍內直接向境外企業發放本外幣貸款,或通過向境外銀行融出資金等管道間接向境外企業發放一年期以上(不含一年期,下同)本外幣貸款的行為。”又根據《通知》第七條及第四條規定,上述貸款原則上應用於境外企業經營範圍內的相關支出,並且境內銀行需要就上述貸款報中國人民銀行、國家外匯管理局或其分支機搆備案後實施。

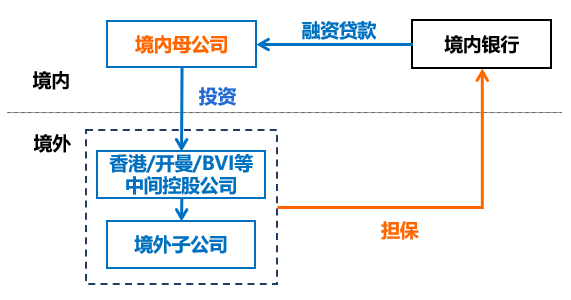

(四)境外金融機構融資境外使用

此架構下,境外銀行通常要求境內主體提供擔保(即下文提到的“內保外貸”),以實現境外順利放款。

三、融資中的擔保

(一)內保外貸

《跨境擔保外匯管理規定》第三條規定:“內保外貸是指擔保人注册地在境內,債務人和債權人注册地均在境外的跨境擔保。”如果擔保人為銀行的,由擔保人通過資料介面程式或其他管道向外匯局報送內保外貸業務相關資料。 如果境內主體以抵押、質押或者保證的管道提供擔保,即企業自行提供擔保的,擔保人須自行在簽訂擔保合同15個工作日後前往當地外匯局進行內保外貸簽約登記手續。

(二)外保內貸

《跨境擔保外匯管理規定》第三條規定:“外保內貸是指擔保人注册地在境外、債務人和債權人注册地均在境內的跨境擔保。”外保內貸同樣實行登記管理,並且擔保履約後,境內債務人應辦理外債登記手續。

結論

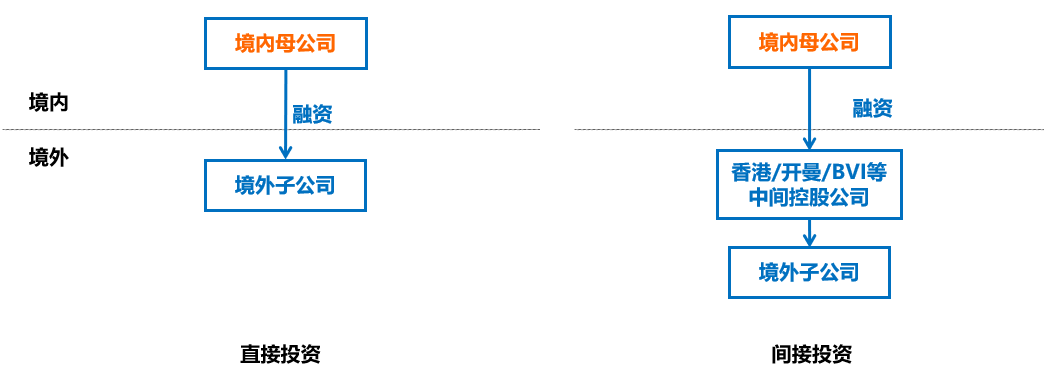

可以看出,無論是自有資金融資還是金融機構融資,在後續的投資模式上都可以分為直接投資與間接投資。

直接投資的優勢在於,一方面减少了中間環節,簡化了資金流動和貸款審批的流程。 另一方面可以讓母公司更直接地監控和管理子公司的貸款使用及還款情况,增强母公司的控制力。

間接投資的優勢在於,首先,香港、開曼等中間控股公司所在地的地緣政治環境及國際化背景較優,並且能够吸引美元融資,為公司提供了多元化選擇。 其次,在母公司與子公司之間可以進行風險隔離,减少潜在的法律訴訟和經濟糾紛對母公司的影響。 再次,中間控股公司可以實現集中管理多個子公司的資金需求,進行資金池管理,提高資金使用效率。

綜上,沒有最好,只有最適合。 企業應多方考量,明確投資目的,同時考慮境內外法律法規限制,設計選擇一個滿足商業目標且合規高效的境外投資架構。